18202964122

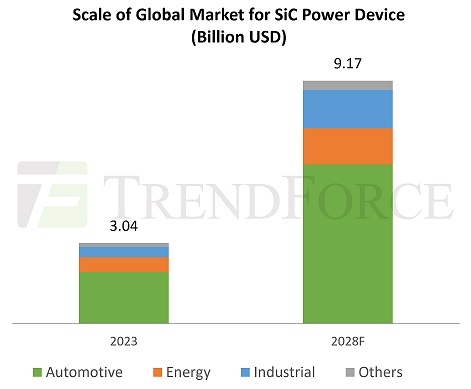

在碳化硅大批量导入各类应用场景的规模效应之下,降本对于各大厂商乃至整个产业发展的重要意义将得到凸显,而8英寸碳化硅正是为降本增效而生。 在此背景下,碳化硅产业链上下游厂商,包括材料(衬底/外延)、芯片/模块、设备等各路玩家纷纷出手,剑指8英寸碳化硅,共同推动了8英寸赛道的风起云涌。在本文中,集邦化合物半导体将对全球碳化硅相关厂商在8英寸领域的最新进展进行汇总与浅析,为读者勾勒出8英寸碳化硅发展现状与未来走向。 材料端:本土玩家围攻国际大厂 作为碳化硅产业链的上游和源头,材料性能、良率等决定了中游器件环节和下游应用能否满足市场需求,基于此,国内外众多碳化硅厂商在8英寸碳化硅材料细分领域加快了研发与扩产脚步。 国际厂商

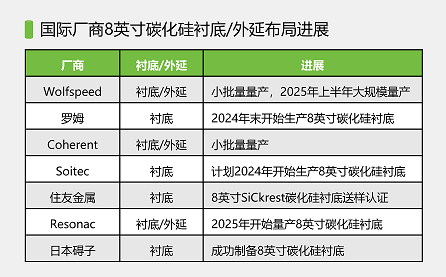

部分国际厂商在碳化硅领域拥有先发优势,在8英寸转型方面动作较快。Wolfspeed在全球范围内率先推出了8英寸碳化硅衬底,时间是在2015年。 为推进8英寸碳化硅衬底量产及商业化,Wolfspeed斥资50亿美元(约353亿人民币)在美国北卡罗莱纳州查塔姆县新建了一座工厂,主要生产8英寸碳化硅单晶衬底,预计2025年上半年开始生产。通过该工厂,Wolfspeed将实现8英寸碳化硅衬底的批量供应,并大幅提高碳化硅衬底产量,可达10倍。

罗姆也是较早开始研发8英寸碳化硅衬底的厂商之一,与Wolfspeed一样,罗姆也在2015年推出了8英寸碳化硅衬底。 去年7月,罗姆宣布计划在2024年末开始在其位于日本宫崎县的第二工厂生产8英寸碳化硅衬底,即蓝碧石半导体宫崎第二工厂,该工厂原本是太阳能技术公司SolarFrontier的原国富工厂。

作为碳化硅衬底头部厂商之一,Coherent(原名II-VI)同样在2015年展示了8英寸导电型碳化硅衬底,2019年又推出了半绝缘型8英寸碳化硅衬底。 今年10月,Coherent宣布推出其8英寸碳化硅外延片,目前其可出货的产品为350μm和500μm的衬底和外延片产品。

Soitec在2022年5月发布了8英寸碳化硅衬底产品,其在法国伯宁的新工厂已于2023年10月落成,计划用于6英寸、8英寸SmartSiC晶圆制造。初期,该新工厂主要生产6英寸碳化硅晶圆,计划从2024年开始迁移到8英寸晶圆。 基于SmartSiC技术,Soitec分别和意法半导体、Resonac(原昭和电工)合作开发碳化硅衬底制造技术,目标均为采用Soitec的SmartSiC技术制造未来的8英寸碳化硅衬底。

今年9月,住友金属矿山株式会社(以下简称:住友金属)及其全资子公司Sicoxs Coparation宣布,将在Sicoxs的Ohkuchi工厂建设一条新的8英寸SiCkrest大规模生产线,SiCkrest为直接键合的碳化硅衬底。目前,住友金属8英寸SiCkrest碳化硅衬底已开始向客户发送样品进行认证。 据悉,SiCkrest使用一种独特的键合技术来创建两层晶片,通过在低电阻多晶碳化硅支撑基板上键合一层高质量的单晶碳化硅薄层,这些产品能够在保持单晶碳化硅特性的同时,实现整个基板的低电阻和减少电流衰减。

Resonac在外延领域进展较快,据日媒此前报道,Resonac的8英寸碳化硅外延片品质已经达到了6英寸产品的同等水平。 目前,其正在通过提高生产效率来降低成本,样品评估已经进入商业化的最后阶段,预计一旦成本优势超过6英寸产品,Resonac就会开始转型生产8英寸产品。

同在9月,日本碍子株式会社(NGK)在其官网宣布,已成功制备出直径为8英寸的SiC衬底。 日本碍子表示,减少SiC衬底中的BPD是提高SiC功率器件产量和可靠性的重要手段。其开发出了一种工艺,利用其陶瓷加工技术在多个衬底上生长具有低BPD密度的4H-SiC晶体。 国内碳化硅产业起步较晚,整体上与国际先进水平尚有一定的差距,但在国内新能源汽车、光储充、轨道交通、工业等终端应用需求的推动下,国内碳化硅厂商正在加速追赶国际大厂,尤其是在衬底/外延细分领域,本土企业已大有与国际知名厂商分庭抗礼之势。 国内厂商

作为国内碳化硅衬底头部厂商之一,天科合达在2022年研发成功并发布了8英寸导电型碳化硅衬底,截至目前,天科合达已经实现了8英寸碳化硅衬底的小批量量产,并且在下游客户端验证方面取得了积极进展。 当前,天科合达有多个碳化硅衬底项目正在推进中,在今年8月最新披露的项目中,其8英寸导电型碳化硅衬底年产能达13.5万片。

作为国内最早从事碳化硅衬底制备的企业之一,天岳先进在2012年突破了2英寸碳化硅技术,2015年开始量产4英寸碳化硅衬底,2017年进一步实现了6英寸碳化硅技术的突破,并在2022年通过自主扩径实现了高品质8英寸碳化硅衬底的制备,在此基础上,天岳先进已在2023年实现8英寸碳化硅衬底的小批量销售。 天岳先进目前能够以PVT法批量制备8英寸衬底,且掌握了液相法制备技术。 今年7月,天岳先进发布公告称,其拟以简易程序向特定对象发行股票,募集资金总额不超过3亿元(含本数),扣除相关发行费用后的募集资金净额将用于投资8英寸车规级碳化硅衬底制备技术提升项目。

近年来,三安光电通过其全资子公司湖南三安全面发力碳化硅领域。在6英寸碳化硅衬底已实现向国内外客户批量出货的基础上,湖南三安在2024年已完成8英寸衬底外延工艺调试并向重点海外客户送样验证。 与此同时,三安光电持续加码8英寸衬底产能,为推进其与意法半导体合资建设的8英寸碳化硅器件厂项目落地实施,三安光电独立投资70亿元配套建设一座8英寸碳化硅衬底厂,专业从事碳化硅晶圆生长、衬底制造,规划年产8英寸碳化硅衬底达48万片。近期,该8英寸碳化硅衬底厂已点亮通线。

科友半导体在今年9月成功实现8英寸高品质碳化硅衬底的批量制备。 科友半导体曾在今年3月与俄罗斯N公司签署战略合作协议,开展“八英寸碳化硅完美籽晶”项目合作。 通过与俄罗斯N公司的合作,科友半导体将研发获得“无微管,低位错”完美籽晶,应用品质优异的籽晶进行晶体生长,会进一步大幅降低八英寸碳化硅晶体内部的微管、位错等缺陷密度,从而提高晶体生长的质量和良率。

而在今年6月,南砂晶圆8英寸碳化硅单晶和衬底项目正式投产,意味着南砂晶圆已具备8英寸碳化硅衬底量产能力,该项目规划打造全国最大的8英寸碳化硅衬底生产基地,计划于2025年实现满产达产。

在8英寸碳化硅衬底技术研发方面取得突破的基础上,世纪金芯在4月与日本某客户签订碳化硅衬底订单。按照协议约定,世纪金芯将于2024年、2025年、2026年连续三年向该客户交付8英寸碳化硅衬底共13万片,订单价值约2亿美元(约14.22亿人民币)。

合盛硅业6英寸衬底和外延片已得到国内多家下游器件客户的验证,并顺利开发了日韩、欧美客户。基于6英寸的研发与产业化经验,合盛硅业8英寸碳化硅衬底研发进展顺利,并实现了样品的产出,目前正在推进8英寸衬底的量产。

今年4月,青禾晶元通过技术创新,在碳化硅键合衬底的研发上取得重要进展,成功制备了8英寸碳化硅键合衬底。 据悉,碳化硅键合衬底技术可以将高、低质量碳化硅衬底进行键合集成,有效利用低质量长晶衬底,与长晶技术一同推进碳化硅材料成本的降低。

粤海金在去年11月宣布,其在自主研制的碳化硅单晶生长炉上成功制备出直径超过205毫米的8英寸导电型碳化硅晶体,晶体表面光滑无缺陷,厚度超过20毫米,同时已经顺利加工出8英寸碳化硅衬底片。 在外延领域,天域半导体、瀚天天成、百识电子、希科半导体等厂商都已具备8英寸碳化硅外延片量产能力。由此可见,国内已有不少碳化硅厂商正在全面发力8英寸碳化硅材料,并或多或少取得了一定的成果。 据集邦化合物半导体不完全统计,国内已有十多家企业已涉足8英寸碳化硅材料细分赛道,且都取得了一定的进展,部分厂商正处于研发阶段,部分厂商8英寸碳化硅衬底/外延已出样,还有部分玩家已具备量产能力,正在寻求出货机会。 尽管国内碳化硅产业起步较晚,甚至有很多企业是近几年新成立的初创公司,没有部分国际大厂数十年的深厚技术积淀,但国内碳化硅产业产学研协作之风盛行,部分碳化硅材料初创企业通过与高校、科研机构进行技术合作,一跃成为碳化硅材料领域“小巨人”。 近年来,国内厂商在8英寸碳化硅衬底/外延领域的快速突破是有目共睹的,也为未来实现国产替代甚至进军国际市场打下了良好的基础。 多位行业人士均表示,国内碳化硅企业特别是在衬底制备领域,国内衬底企业的6英寸以及8英寸产品,无论是从产品的质量、产能还是价格,都已经具备了明显的竞争力。预计未来几年,国内头部衬底企业将成为国际市场8英寸衬底的主要供应商,市场占比远超目前的6英寸。 器件端:国际巨头商用在即,本土厂商加速追赶 在8英寸碳化硅衬底/外延细分领域,国内厂商进步较快,已具备与国际大厂争夺市场需求的实力,但在器件端,本土厂商整体与国际对手们差距较大。目前,意法半导体、英飞凌、安森美等正在加速推进商用进程,而部分国内厂商正在加紧追赶。 国际厂商

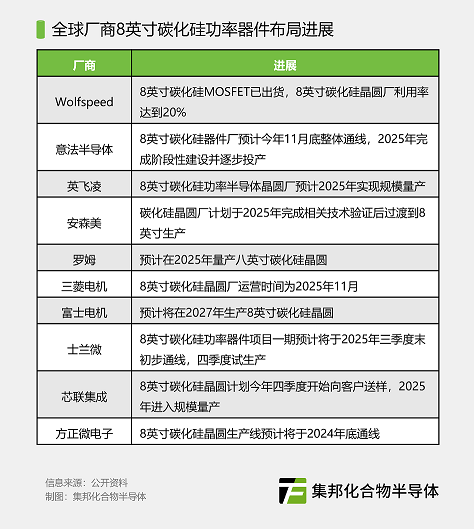

Wolfspeed位于美国纽约的莫霍克谷工厂是全球首家且最大的8英寸碳化硅器件工厂。今年6月官方表示,莫霍克谷8英寸碳化硅晶圆工厂的利用率达到了20%。在此基础上,Wolfspeed莫霍克谷器件工厂已向中国终端客户批量出货碳化硅MOSFET。 Wolfspeed披露的信息表明,莫霍克谷工厂的8英寸碳化硅晶圆制造成本明显低于其旗下达勒姆6英寸碳化硅晶圆厂。为进一步降低成本、加速8英寸转型,Wolfspeed计划关闭达勒姆工厂。

近年来,意法半导体加速拓展车用碳化硅业务,已先后与汽车Tier-1厂商采埃孚、新能源车企理想汽车等达成碳化硅器件供货协议。为提升竞争力,实现更大发展,意法半导体计划在2025年将碳化硅产品全面升级为8英寸。 为保障8英寸产能,意法半导体与三安光电合资在重庆建设8英寸碳化硅器件厂,预计今年11月底将整体通线,2025年完成阶段性建设并逐步投产,2028年达产,规划达产后生产8英寸碳化硅晶圆1万片/周。 此外,意法半导体将于意大利西西里岛卡塔尼亚投资50亿欧元(约386亿人民币)新建一座8英寸碳化硅超级半导体晶圆厂,新工厂计划于2026年投产。

目前,在碳化硅功率器件应用规模最大的新能源汽车市场,英飞凌已经将小米、零跑等知名厂商发展成为合作伙伴。在同行们纷纷进军8英寸赛道时,英飞凌自然也有相关动作。 今年8月,英飞凌宣布其位于马来西亚居林的8英寸碳化硅功率半导体晶圆厂一期项目正式启动运营,预计2025年可实现规模量产。在此基础上,未来五年英飞凌将追加投资50亿欧元大幅扩建居林第三工厂(Module Three)的二期建设,致力于将该工厂打造成为全球最大且最具竞争力的8英寸碳化硅功率半导体晶圆厂。

在新能源汽车市场,安森美已与极氪、理想、大众等厂商签署了碳化硅产品相关协议,在车用碳化硅领域占据了重要地位。 基于供货需求的持续增长,安森美位于韩国富川的碳化硅晶圆厂于2023年完成扩建,计划于2025年完成相关技术验证后过渡到8英寸生产,届时产能将扩大到当前规模的10倍。此外,安森美宣布将在捷克共和国建造先进的垂直整合碳化硅制造工厂。

在功率半导体领域有较深厚积累的罗姆,也将目光瞄准了中国新能源汽车市场,并在今年7月与长城汽车旗下芯动半导体签署了以碳化硅为核心的车载功率模块战略合作伙伴协议。 产能方面,罗姆目前在日本拥有四个基于碳化硅的功率半导体生产基地,分别位于京都总部、福冈县筑后工厂和长滨工厂以及宫崎第一工厂。 2020年末,罗姆在日本福冈县筑后工厂建设了碳化硅新厂房,已于2022年开始量产6英寸晶圆,后续可以切换为8英寸晶圆产线。在PCIM Asia 2024国际电力元件、可再生能源管理展览会上,罗姆相关人员表示,预计在2025年量产八英寸碳化硅晶圆。

近年来,三菱电机持续加大碳化硅领域布局力度。 其在2023年10月已确定向Coherent独立运营碳化硅业务的子公司投资5亿美元,随后在当年12月发行300亿日元额度的绿色债券,筹集资金将用于三菱电机的碳化硅功率半导体制造的设备投资、研发以及投融资。 为响应强劲的市场需求,三菱电机位于熊本县正在建设的8英寸碳化硅晶圆厂将提前开始运营。该工厂的运作日期从2026年4月变更为2025年11月,运营时间提前了约5个月。

在碳化硅加速“上车”趋势下,富士电机顺势推出了碳化硅模块产品。 为顺应8英寸潮流,富士电机宣布在未来三年(2024至2026财年)投资2000亿日元用于碳化硅功率半导体的生产,包括在松本工厂(位于长野县松本市)新建一条生产线。这产线预计将在2027年投入运营,生产使用8英寸大型晶圆的碳化硅功率半导体。 国内厂商 国际大厂8英寸碳化硅晶圆产线建设正在如火如荼的进行中,国内也有部分厂商在8英寸碳化硅器件方面进展较快,相关项目在今年年底到明年进入投产阶段。但在投建8英寸项目的厂商数量、投资规模、规划产能等方面,国内碳化硅器件厂商与国际巨头尚有一定的差距,未来需要全面加大投入力度。

今年5月,士兰微8英寸碳化硅功率器件项目签约落地福建省厦门市海沧区。一个月后的6月18日,该项目在厦门市海沧区正式开工。目前,该项目已进入土方工程收尾阶段,一期项目预计将于2025年三季度末初步通线,四季度试生产。 士兰微8英寸碳化硅功率器件项目总投资120亿元,分两期建设,其中,一期项目总投资70亿元,达产后年产42万片8英寸碳化硅功率器件芯片。两期全部建成投产后,将形成年产72万片8英寸碳化硅功率器件芯片的生产能力。

芯联集成拥有一条8英寸碳化硅晶圆试验线,其8英寸碳化硅晶圆工程批已于今年4月20日下线,计划今年四季度开始正式向客户送样,2025年进入规模量产。 截至2023年12月,芯联集成6英寸碳化硅MOSFET产线已实现月产出5000片以上。2024年下半年,预计芯联集成碳化硅产品的出货量将从当前的每月5000至6000片提升至10000片,相应的收入有望超10亿元。8英寸有望成为芯联集成新的业绩增长点。 方正微电子 方正微电子当前有两个Fab。其中,Fab1已实现6英寸碳化硅晶圆9000片/月的生产能力,到2024年底,这一数字预计将增长至每月1.4万片。 而Fab2的8英寸碳化硅晶圆生产线预计将于2024年底通线,长远规划产能为6万片/月。 目前来看,2025年将是意法半导体、英飞凌、安森美、罗姆等国际功率器件大厂量产8英寸碳化硅晶圆的关键年,而国内士兰微、方正微等少数企业也有望在2025年在8英寸碳化硅晶圆量产方面取得一定的进展。 设备端:国际大厂持续出货,本土企业多点开花 与器件端相比,本土厂商在8英寸碳化硅设备方面频传喜讯,发展形势一片大好。在爱思强等国际厂商不断签单出货的同时,国内碳化硅设备厂商在技术研发和市场拓展等方面持续突破。 国际厂商

早在2022年,爱思强就发布了G10-SiC设备,该设备支持8英寸碳化硅晶圆生产,并已成为爱思强业绩发展的一大强劲增长引擎。 Wolfspeed在2023年Q3-Q4期间与爱思强签订了多个G10-SiC设备订单。爱思强G10-SiC设备为Wolfspeed 8英寸材料工厂John Palmour碳化硅制造中心提供支持,助力Wolfspeed进一步加大、加快8英寸碳化硅晶圆的生产。 今年7月爱思强曾表示,在上半年市场整体表现疲弱的情况下,其G10产品系列驱动公司订单需求增长。7月16日,爱思强宣布安世半导体订购了其用于8英寸碳化硅量产的新型G10-SiC设备。

今年10月,在首届湾芯展(SEMiBAY 2024)期间,ASM最新推出了适用于碳化硅外延的新型双腔机台PE2O8。该机台采用独立双腔设计,兼容6英寸和8英寸晶圆,可实现增加产量的同时,降低成本。 目前,ASM已向全球多家碳化硅功率器件制造商交付了PE2O8机台,助力客户逐渐从6英寸晶圆向8英寸过渡。 国内厂商

8月7日,晶升股份在投资者互动平台表示,其第一批8英寸碳化硅长晶设备已于2024年7月在重庆完成交付。这意味着晶升股份8英寸碳化硅长晶设备已完成验证,开启了批量交付进程。 在8英寸转型趋势下,晶升股份正在全面布局8英寸碳化硅产线相关设备,除了长晶设备外,晶升股份针对外延、切片等工艺流程也在设备方面取得了一定进展。

晶盛机电今年3月在SEMICON China 2024上海国际半导体展期间发布了8英寸双片式碳化硅外延设备、8英寸碳化硅量测设备等8英寸碳化硅设备,意味着晶盛机电正在从长晶、检测等环节加大8英寸碳化硅设备细分领域布局力度。 在设备研发基础上,晶盛机电正在建设实施年产25万片6英寸及5万片8英寸碳化硅衬底的产业化项目。

高测股份在2021年首次将金刚线切割技术引入碳化硅材料切割。 2022年底,高测股份推出适用于8英寸碳化硅衬底切割的碳化硅金刚线切片机,将金刚线切割技术引入8英寸碳化硅领域,对比砂浆切割产能提升118%,成本降低26%。 去年11月,高测股份8英寸碳化硅金刚线切片机获得新订单,基本覆盖新增8英寸金刚线切片产能需求。而在今年3月,高测股份8英寸半导体金刚线切片机再签新订单,设备交付后将发往欧洲某半导体企业。

优睿谱已研制出6/8寸碳化硅衬底位错、微管检测设备SICD200,6/8寸碳化硅衬底边缘、宏观缺陷检测设备SICE200,6/8寸硅/碳化硅晶圆衬底及同质外延片电阻率(载流子浓度)测量设备SICV200,6/8寸硅/碳化硅晶圆元素浓度与外延膜厚量测设备Eos200/Eos200+等各类碳化硅检测设备。 目前,优睿谱旗下多款8英寸碳化硅相关设备已获得客户订单,正在持续供货中。

优晶科技专注于大尺寸(6英寸及以上)导电型碳化硅晶体生长设备研发、生产及销售。该公司于2019年成功研制出6英寸电阻法碳化硅单晶生长设备,目前已推出至第四代机型,也适用于8英寸量产。

连科半导体也正在发力碳化硅长晶设备。今年5月,连科半导体发布新一代8英寸碳化硅长晶炉,正式实现了大尺寸碳化硅衬底设备的供应。 目前,国内部分碳化硅厂商正在积极研发8英寸碳化硅设备,还有部分厂商相关产品已进入商业化阶段,并获得了国内外客户订单,已经对国际厂商碳化硅设备业务形成了一定的挑战,未来有望持续蚕食国际对手们的市场份额。 总结:8英寸大规模应用尚需时日 从材料端来看,国内外众多碳化硅厂商都已成功制备出8英寸衬底,不少厂商甚至已经具备了量产能力或已经小批量出货,似乎8英寸时代已然来临,但事实并非如此。 目前,6英寸碳化硅衬底仍然是衬底市场的绝对主力,正在持续大规模出货,而部分厂商的8英寸试产或小批量量产与6英寸的大规模应用在良率、成本等方面有着本质的差别,8英寸的起量仍然有较大阻力。 8英寸碳化硅衬底的第一个技术难点是籽晶,虽然可以用激光切割然后拼接的方法来制作籽晶,但拼接位置的缺陷几乎难以去除,可以做晶体生长基础研究,无法用于大规模量产。量产用的籽晶还是需要慢慢的扩出来,在扩的过程中保留品质好的晶体进行优选繁衍,这个过程耗时相当长。